フリーランスの方、自営業の方、の確定申告悩みますね。

私もその一人です。

今年からフリーランスを始めたんです。

わたしは、会計は元々仕事でやっていたんですが、

(会計事務所が多かったんで)

所得税すごい苦手だったりします。(苦笑)

自分の勉強も兼ねています(笑)

そして、2020年分以後の青色申告では、55万円または10万円が基本となり、一定条件を満たした方のみ65万円の控除が受けられるようになりました。

今回は、所得税等の確定申告の

青色申告特別控除55万円控除、そして65万円控除について調べていきます。

所得税2020年の改正(2021年申告)

フリーランス、自営業の方は

青色申告特別控除額が

複式簿記により記帳していること

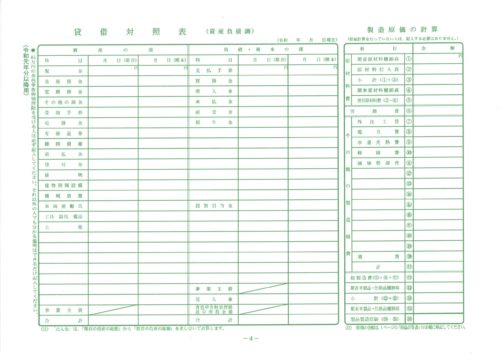

貸借対照表及び損益計算書を確定申告書に添付すること

法定申告期限内(3/15)に提出すること

65万円→55万円に変更しました。

電子帳簿保存の承認を受けること

で、65万円になります。

基礎控除も改正で変わったんで

課税所得2400万円以下・・・48万円

要件満たして、e-Taxにより申告すると、

基礎控除48万円+青色申告特別控除65万=控除113万になります。

ちなみに、ここでは解説していきませんが、

所得税だけではなく住民税や国民健康保険も変わっていくんで、

減税の効果は大きいと言えるでしょう。

電子帳簿保存は敷居が高いんで、(笑)

e-Taxにより申告する方法で解説します。

青色申告55万円、65万円控除の帳簿

変わった事と言えば、

「発生主義」で記帳しないといけないことでしょう。

現金主義でやっていた青色申告10万円控除と

明らかに違うところでしょう。

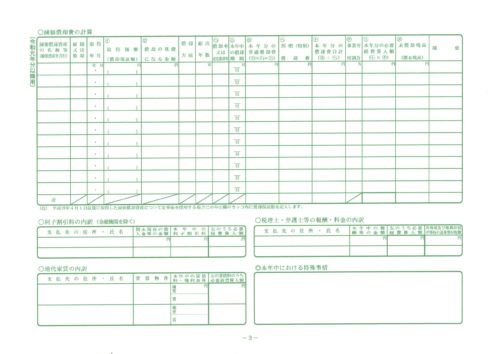

あと帳簿の種類が増えます。

主要簿

仕訳帳

総勘定元帳

補助簿

現金出納帳

預金出納帳

売掛帳

買掛帳

固定資産台帳

なんじゃそれって思いましたね。

大丈夫です。会計ソフトがやってくれます。

これまで(白色申告、青色申告10万円控除)は、

手でやれなくもないですが、

複式簿記は時間むっちゃ係るんで、

要会計ソフトです。(笑)

具体的には、仕訳帳を完成させるだけです。

で自動的に他の帳簿完成させてくれます。

と言っても、AIが銀行などからデータを持ってきて

予測で仕訳してくれるんで、間違ってたら直すだけです。

そういう意味で簿記の知識は

必要だと私自身は思いますが、

一度会計ソフトでググってみてください。(笑)

今の時代、ググって探せればいいと思います。

(情報は、本当に選んだほうがいいです)

心配なら、会計ソフトを使える経理出来る人を雇うか、

会計ソフトに対応する税理士に頼むかだと感じます。

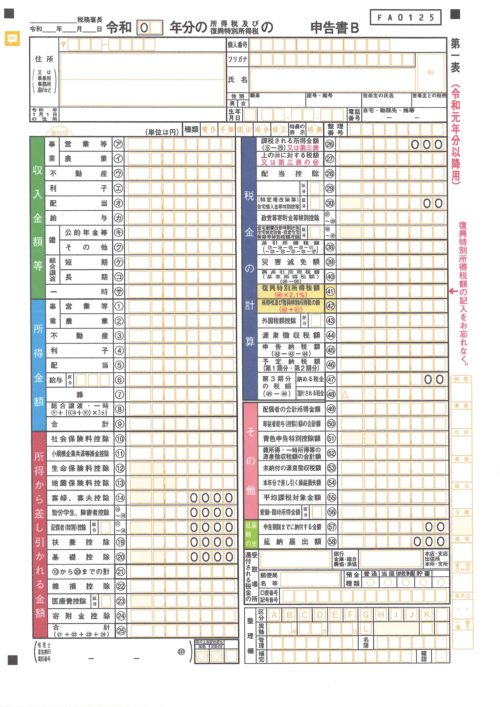

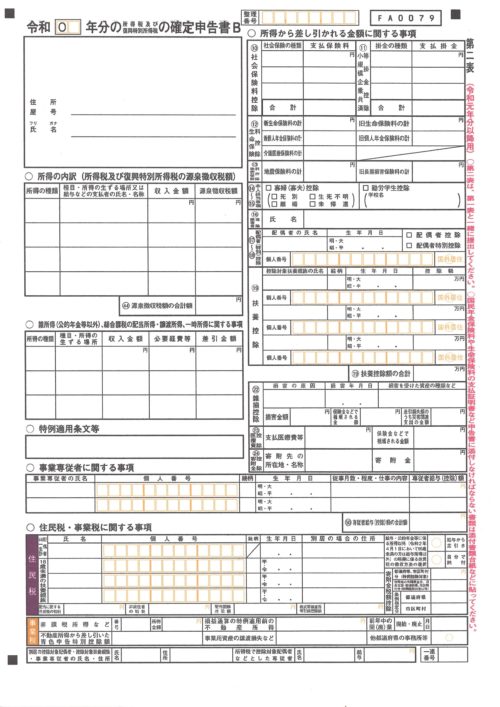

青色申告55万円、65万円控除の確定申告

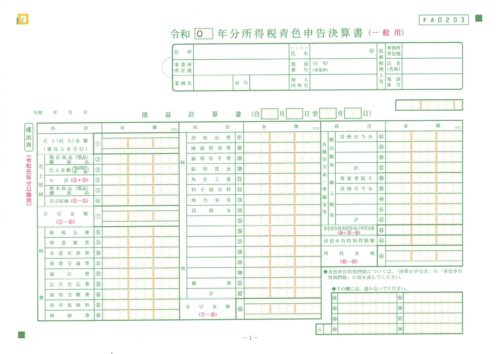

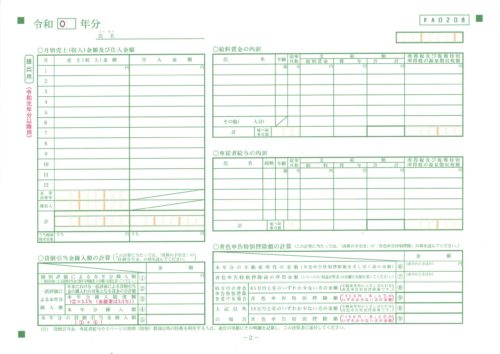

青色申告決算書(一般用)

控除を証明する書類

を提出することとなります。

細かくみていきます。

白色申告,青色申告10万円控除のときの一緒です。

ちなみに、確定申告書Aは、

給与所得、雑所得、配当所得、一時所得だけの方用で

確定申告書Bは、どのような所得でも使えます。

よってAでは事業所得は無理なので、Bで提出します。

驚きますよね。4枚です。

大丈夫です。

会計ソフトがやってくれます(笑)

あ。会計ソフトを選ぶ際、

e-Taxに対応するか確認して下さいね。

e-Taxにすれば、

大抵の添付書類は提出を省略できます。

e-Tax /e-Taxを利用して所得税の確定申告書を提出する場合の「生命保険料控除の証明書」などの第三者作成書類の添付省略の制度について教えてください。 参考

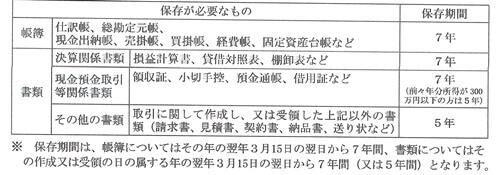

保存は原則5年間です。

e-Tax/イメージデータで提出可能な添付書類 (所得税確定申告等) 参考

青色申告55万円、65万円控除の帳簿保存

これも青色申告10万円控除と同じです。

青色申告55万円、65万円控除を受けたいなら

青色申告承認申請書を税務署に提出することです。

これが始めです。

青色申告書による申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始した場合には、その事業開始等の日から2月以内。)に提出してください。

あと、e-Taxを利用するためには、

電子証明書が組み込まれているマイナンバーカード等が必要となります。

ICカードリーダーやスマホもチェックして下さい。

実は、マイナンバーカードの読取に対応したAndroid端末とWindowsパソコンをBluetoothにてペアリングすることで、Android端末をICカードリーダライタとして利用することが可能なんです。

e-Tax/スマートフォンをICカードリーダライタとして利用するためにはどうすればよいのですか。 参照

マイナンバーカードがなくてもできますが、ID・パスワード方式は暫定的なのでオススメしません。

詳しくは記事にしています。

あと期限内申告でないと

65万円控除できないです。

絶対に翌年2/16~3/15までに申告しないといけないです。

しない場合は期限後申告2回連続で取消処分になります。

あと延滞税等がかかったりするんで、要注意です!!

その他白色申告、青色申告10万円控除の比較はこちらです。↓

青色申告控除の特典についてもあります。

まとめ

どうだったでしょうか?

白色申告、青色申告10万円控除、

青色申告55万円、65万円控除とみていきましたが

全然違いますね(汗)

どれを選ぶかで変わっていくので、

ぜひ準備をする必要性があると思いました。

大変ですが、頑張りましょう!

ではこの辺で。

最後まで読んで頂きありがとうございました。

コメント

[…] 白→白色申告 青10→青色申告10万円控除 青65(55)→青色申告65万円、55万円控除 […]

[…] […]

[…] 青色申告(複式簿記)については、確定申告!青色申告55万円、65万円控除ってどんなにお得か?!に解説しています。 […]

[…] 確定申告!青色申告55万円、65万円控除ってどんなにお得か?!でもお話ししたのですが、青色申告特別控除65万をとれる=基礎控除48万=113万円控除になります。 […]